El ciclo electoral aumentará la volatilidad a corto plazo, pero no creemos que tenga mucha influencia en las medias del mercado a largo plazo

Aunque todas y cada una de las elecciones presidenciales estadounidenses suscitan polémica, la carrera se antoja especialmente divisiva este año. La brecha entre los partidarios de ambos bandos es enorme, y Donald Trump y Joe Biden son polos opuestos en cuanto a enfoque, personalidad y comportamiento. La retórica hostil podría aumentar la incertidumbre y el nerviosismo de los inversores a medida que se acerque el día de la votación. Recientemente constatamos este nerviosismo cuando el mercado reaccionó a la noticia de que el presidente Trump había dado positivo en el test de covid-19.

Pero, ¿qué significan realmente las elecciones para la economía, los mercados y los inversores? En mi opinión, las elecciones provocan mucha volatilidad y nerviosismo antes de su celebración, pero no tienen una repercusión sustancial en la economía y los mercados financieros una vez celebradas. Gran parte de esa volatilidad temporal procede del hecho de que los políticos realizan declaraciones sobre medidas políticas y programas que en muy raras ocasiones podrán transformar enteramente en leyes. La dirección de la economía y del mercado a largo plazo responde a lo que sucede en la práctica, y, en este sentido, unas elecciones suelen ser casi irrelevantes para nuestra perspectiva a largo plazo.

Esto es así porque el comienzo de una nueva presidencia no suele traer consigo cambios de gran calado en la forma en la que funciona la economía estadounidense, incluso en casos de alternancia en el poder de un partido conservador a uno liberal, o viceversa. La preocupación de los inversores por un cambio radical era mayor cuando candidatos como Elizabeth Warren o Bernie Sanders parecían liderar las primarias del Partido Demócrata, si bien debemos precisar que desconocemos qué papel podrían desempeñar aún en la orientación de la política del partido. En algunas cuestiones importantes, los dos partidos no se diferencian demasiado el uno del otro.

La afirmación de que los republicanos son conservadores en materia de política fiscal, mientras que los demócratas son grandes gastadores, carece de fundamento real; ambos gastan con la misma convicción. Lo que ocurre, evidentemente, es que las fuentes de los ingresos tributarios y la asignación del gasto de cada uno son diferentes, pero el importe total de dinero que se destina a gasto no es, en mi opinión, sustancialmente diferente con un partido o con otro.

En lo que respecta a la rentabilidad del mercado, hemos visto a los mercados comportarse bien con presidentes republicanos y demócratas. De hecho, desde la presidencia de Truman justo después de la Segunda Guerra Mundial, solo Richard Nixon y George W. Bush experimentaron rentabilidades negativas durante sus mandatos. La reacción del mercado a esas administraciones tuvo menos que ver con la política económica y más con el escándalo del Watergate a principios de la década de los 70 y los terribles acontecimientos del 11 de septiembre de 2001, respectivamente.

Este año, sin embargo, como elementos añadidos están la posibilidad de una demora en declarar al vencedor o de un resultado electoral no aceptado por el perdedor. Si el margen por el que cualquiera de los dos candidatos ganase fuese amplio, no creemos que haya base sólida para sustentar una impugnación en el momento de las elecciones. Es importante distinguir entre la puesta en entredicho de los recuentos de votos en general, o de la inclusión de algunos votos por correo en particular, y el rechazo frontal a ceder el bastón de mando o aceptar la derrota. Existe una gran posibilidad de lo primero debido a los recursos jurídicos que podrían alargarse durante el tiempo requerido para certificar el resultado electoral, lo que crearía un periodo de incertidumbre. Los precios de las opciones sobre índices con vencimiento tras el día de las elecciones reflejan que los inversores del mercado de renta variable están descontando una mayor volatilidad asociada a esta incertidumbre. Aunque no es lo ideal, tampoco es algo inédito en la historia del país, que cuenta con salvaguardas constitucionales para hacer frente a resultados inconclusos.

Dicho de otro modo, existen remedios para las situaciones que algunos predicen alrededor de estas elecciones, y en otras ocasiones en las que los resultados electorales se han demorado o han sido puestos en entredicho, hemos sido capaces de seguir adelante sin una disrupción política —o económica— significativa.

Pero aunque creemos improbable que las elecciones tengan un impacto en la dirección global de los mercados, sí existirá algo de incertidumbre a corto plazo, y ciertamente determinados grupos industriales y compañías podrían verse afectados. Además, en nuestra opinión, los inversores deberían prestar atención a determinados factores y deberían adoptar ciertas medidas.

Evaluación de los posibles impactos

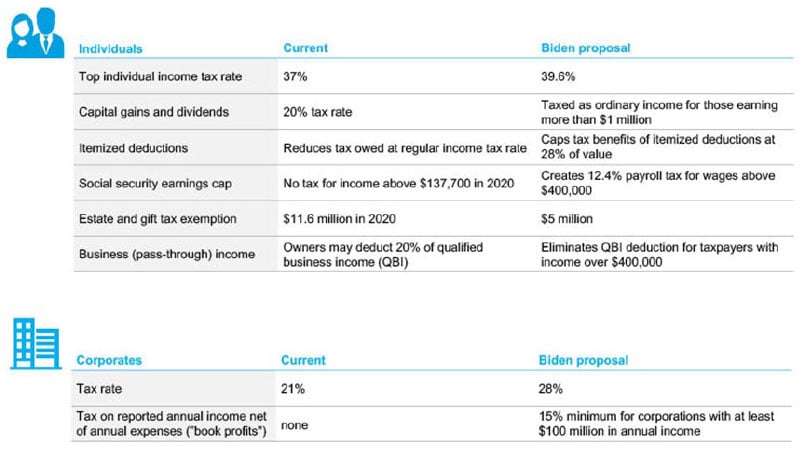

Si Biden se alza con la victoria como presuponen las encuestas, es importante examinar detenidamente su plan fiscal, que constituye una pieza clave de su plataforma (gráfico 1). Su plan de revertir las rebajas fiscales de Trump, aplicar una escala de gravamen diferente por encima de un determinado nivel de ingresos y gravar las plusvalías de capital al tipo general de las rentas del trabajo provocará una gran actividad de negociación por motivos fiscales antes de las elecciones. Cuanto más convencido esté uno sobre la victoria de Biden, más debería prepararse para materializar ganancias de inversión en 2020, y no esperar a 2021, si se quiere ahorrar impuestos. Dependiendo de las normas, podría ser mejor guardar pérdidas para 2021 en lugar de compensarlas automáticamente con ganancias en 2020.

Fuente: Columbia Threadneedle Investments, 1 de octubre de 2020

Si bien la optimización de pérdidas fiscales y la materialización de ganancias de capital en el segundo semestre del año es siempre intensa, prevemos que sea mucho más significativa este año. Y ello podría repercutir en los sectores que han tenido las mayores ganancias, como el de la tecnología. Ahora bien, vemos estos meramente como factores generadores de volatilidad, y no como anunciadores de ningún giro drástico. No tienen por qué significar un cambio importante en la dirección a largo plazo o en la salud fundamental de ese sector particular o de otros sectores que también pudieran verse afectados.

La posible nueva estructura tributaria también repercutirá en las empresas. Con el plan de Biden, estimamos un descenso medio de los beneficios por acción de en torno al 5%, aunque no recaerá por igual sobre todos los sectores. En circunstancias más «normales», esto tal vez no parezca demasiado grave, pero superpuesto a una economía lastrada por la covid-19 en la que los beneficios son mucho más bajos que en 2019, deberíamos mantenernos atentos al impacto acumulado en los beneficios empresariales. Este nivel de expectativas podría provocar una rotación en el mercado, pero no esperamos una debilidad generalizada.

También es importante señalar que el plan fiscal que Biden ha preparado como parte de su campaña no es necesariamente el que se llevaría eventualmente a la práctica. En el actual entorno, una reforma fiscal profunda podría no ocurrir a corto plazo, sobre todo mientras el país siga teniendo que lidiar con el impacto de la pandemia.

Habrá sectores ganadores y perdedores debido a cambios en la política económica. La energía, los servicios financieros y la atención sanitaria estarán probablemente entre los afectados. El caso de la atención sanitaria es interesante: la expansión potencial de Medicare y Medicaid podría beneficiar al subsector de hospitales, pero las restricciones en los precios podrían pasar factura a los valores farmacéuticos. Otros sectores, tales como el de la energía o el financiero, se resentirán probablemente de cualquier aumento de la regulación, puesto que esta representa un coste para los negocios. Podría ayudar a la seguridad de los productos y los lugares de trabajo, o a la conservación del medioambiente, pero lo que es indiscutible es que supone un mayor gasto para el balance de una compañía y podría afectar más a las pequeñas empresas que a las grandes que cuentan con los recursos para hacer frente a los requerimientos adicionales. Un mayor gasto para las compañías implica potencialmente menores rentabilidades para los accionistas. Así pues, acertar en la selección de valores y sectores concretos, en lugar de apostar por la dirección general del mercado, revestirá mucha importancia al invertir.

El comercio es otro importante factor económico y empresarial, y aquí las elecciones podrían tener cierto impacto. Si bien el Congreso posee la autoridad última para aprobar acuerdos en materia de comercio, el presidente tiene, en muchos casos, la facultad para gestionar las negociaciones y fijar aranceles y tasas. El papel personal del presidente es fundamentalmente diplomático, y es aquí donde los estilos de Trump y Biden entran en escena. Aunque creo que la actual administración tiene muchos objetivos e intereses legítimos sobre la política comercial de EE. UU., el estilo negociador del presidente Trump ha generado tensión adicional, en particular con China. Un cambio de enfoque podría contribuir al establecimiento de relaciones globales más productivas, incluso si la esencia de las iniciativas y los objetivos en materia comercial no es en el fondo tan diferente.

El factor de la covid-19: la incertidumbre política, agravada por la incertidumbre económica

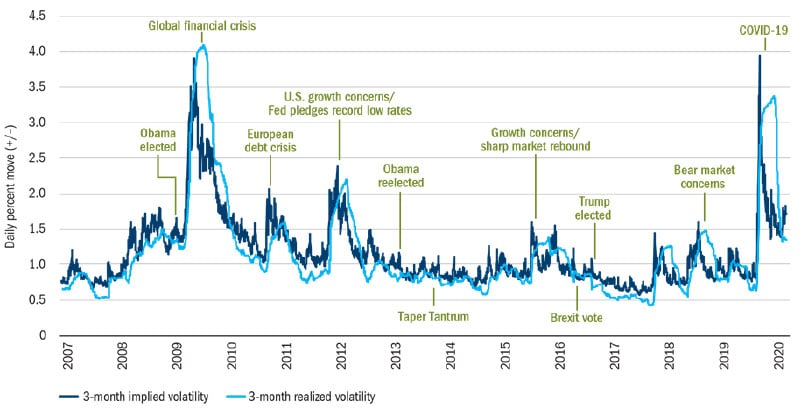

Ya he comentado que los ciclos electorales no suelen tener una excesiva influencia en el comportamiento agregado de los mercados. Y en muchos sentidos, estas elecciones no son diferentes. Pero hay un sentido en el que no podrían ser más distintas: su celebración coincide con una pandemia mundial que ha hecho prácticamente parar en seco la actividad económica regular. La volatilidad a corto plazo relacionada con las elecciones y los efectos estructurales en el mercado de la pandemia están, en la práctica, actuando a modo de amplificadores mutuos, y vivimos uno de los periodos más largos de volatilidad elevada continuada jamás registrados (gráfico 2).

Fuente: Columbia Threadneedle Investments, 30 de septiembre de 2020. La volatilidad implícita es una medida de cómo prevé el mercado que fluctúe anualmente el precio de los activos subyacentes. La volatilidad realizada es una medida histórica de la volatilidad observada utilizando un conjunto de datos para periodos consecutivos de tres meses.

Ahí es donde el compromiso con un apoyo fiscal adicional podría marcar una diferencia real. Pensemos en la actual crisis sanitaria como un abismo gigante. Al otro lado del precipicio no ocurre nada malo; allí, la actividad económica, de mercado y empresarial se ha reanudado. Pero hay que conseguir cruzar al otro lado sin caer en el pozo. El estímulo fiscal a corto plazo es el puente, y cuanto mayor sea su duración, mayor será la probabilidad de suplir con éxito el bache de salud económica. Es aquí donde la composición de la Cámara y del Senado tienen un papel importante.

Durante las primeras rondas de estímulo vimos una notable disposición al pacto por parte de los dos partidos, al que sucedió una mayor polarización partidista preelectoral que ha hecho descarrilar el apoyo continuado. Una vez que las elecciones hayan pasado, será crucial que los líderes vuelvan a negociar programas capaces de apoyar a las personas, las compañías y los municipios más afectados por las restricciones de la covid-19. En la primera ronda, la velocidad fue crítica, pero el apoyo se distribuyó para demasiados fines. La segunda ronda deberá enfocarse de forma mucho más precisa, pero sigue habiendo una necesidad urgente de apoyo si deseamos que la recuperación sea sólida.

La economía y los mercados superarán este episodio

Durante las próximas semanas, el nerviosismo en torno a las elecciones irá sin duda en aumento, y las voces que alimentan la incertidumbre y la volatilidad se volverán cada vez más ruidosas. Las emociones están a flor de piel en ambos lados del arco político y la batalla por el próximo nombramiento para el Tribunal Supremo añadirá más leña al fuego. Será importante que los inversores superen la tendencia inmediata a responder emocionalmente: aunque la volatilidad y la incertidumbre sean altas, tanto antes como después de las elecciones, la economía y los mercados conseguirán superar este episodio. Cuando cae una piedra en un estanque, se genera una primera onda muy grande pero luego las perturbaciones van remitiendo con bastante rapidez.